Os investidores estrangeiros investiram pesado e a Bolsa brasileira subiu 7% em março. José, que acumula perda de 30% em sua carteira de ações, ficou mais otimista e pensou que a Bolsa precisa subir mais 21% para recuperar o dinheiro aplicado. Não é bem assim.

A matemática e a teoria da alocação de ativos comprovam que José está equivocado. O investimento inicial de R$ 100 estava depreciado, valendo R$ 70. Com a alta de 7% em março, se aproximou de R$ 75. Para voltar à estaca zero, a Bolsa precisa subir mais 34%, e José, ignorar o que deixou de ganhar se o dinheiro estivesse todo em renda fixa.

DIVERSIFICAÇÃO

Em março de 2010, José decidiu diversificar seus investimentos e aplicar parte de seus recursos em ações. Ele sabia que estava entrando em um mercado de risco, sujeito a grandes oscilações de preços, principalmente em períodos de crise.

Com o objetivo de acelerar o crescimento do capital investido e disposto a esperar o tempo que fosse preciso para atingir sua meta, investiu 30% em ações e 70% em renda fixa, taxa pós-fixada.

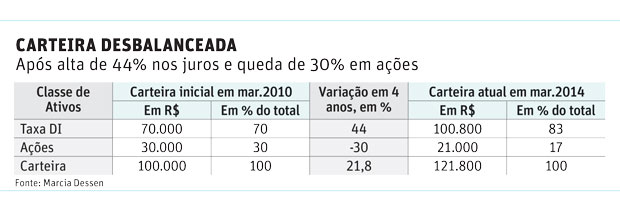

Quatro anos depois, perante queda de 30% no Ibovespa (principal índice da Bolsa) e alta de 44% na taxa DI (que remunera a renda fixa), a carteira de José vale R$ 121,8 mil e está longe da diversificação inicialmente planejada.

Os R$ 70 mil inicialmente investidos em renda fixa valem R$ 100,8 mil, representando 83% da carteira atual. Os R$ 30 mil em ações, por sua vez, valem R$ 21 mil, correspondendo a 17% do total.

Bendita diversificação! José está convencido de que, se tivesse investido todo o dinheiro em ações, a essa altura já teria resgatado sua aplicação, eliminando a chance de se recuperar do prejuízo. Mas não basta diversificar, é preciso monitorar e rebalancear a carteira.

| Editoria de Arte/Folhapress | ||

|

RECUPERAÇÃO

O raciocínio para rebalancear a carteira é simples: José deve recalcular o peso de cada classe de ativos e transferir os recursos excedentes da renda fixa para a carteira de ações. Ou seja, resgatar R$ 15.540 da renda fixa e transferir para ações. Dessa forma, sua carteira retorna ao planejamento inicial de 30% em ações e 70% em renda fixa.

José não gosta muito da ideia de tirar dinheiro de uma posição ganhadora e aumentar sua aposta na Bolsa, mas se deu conta de que, se não fizer isso, a recuperação das perdas fica muito mais distante e, talvez, improvável.

A renda fixa, por maior que seja a taxa de juros, não vai recuperar perdas provocadas pela Bolsa. Só a Bolsa ou outros investimentos de risco podem trazer esse dinheiro de volta.

FUTURO

Vamos imaginar juros estáveis em 10% ao ano, pelos próximos dois anos, alta do Ibovespa de 40% no período, e calcular o retorno da carteira de José em duas hipóteses: retorno da carteira mantida em março de 2014, sem rebalanceamento, e retorno da carteira balanceada.

A simulação demonstra que, daqui a dois anos, mesmo após uma alta hipotética de 40%, José não recuperaria o capital investido em ações há seis anos se deixasse de balancear a carteira.

A gestão do investimento em renda variável é dinâmica. Diferentemente do que ocorre em renda fixa, em que se pode comprar e esperar o vencimento, em renda variável é preciso ficar atento e fortalecer suas posições contra o inimigo sempre que necessário.

| Editoria de Arte/Folhapress | ||

|

É planejadora financeira pessoal, diretora do Planejar e autora do livro 'Finanças Pessoais: o que Fazer com Meu Dinheiro'. Escreve às segundas.