O jogo das teles ficou mais embolado ontem com a oferta de R$ 20,1 bilhões da espanhola Telefónica, dona da líder Vivo no Brasil, pelo controle da GVT, empresa de internet e TV paga do grupo de mídia francês Vivendi.

A proposta dos espanhóis é pagar R$ 11,9 bilhões em dinheiro à vista. A diferença será dada em ações da Vivo, emitidas depois da "combinação" dos negócios. Não está claro se haverá uma fusão.

Em vez de só receber ações da Vivo, a Vivendi também poderá aceitar 8,3% das ações da Telecom Italia, ajudando a Telefónica a reduzir sua participação na operadora italiana -dona da TIM, segunda em clientes no Brasil.

A Vivendi informou que a GVT não está mais à venda, mas que avaliará a oferta. No passado, a Vivendi nem piscou por ofertas abaixo de

R$ 19 bilhões, em dinheiro.

| Editoria de Arte/Folhapress |

|

A relação entre as duas empresas nunca foi amistosa. Em 2009, elas disputaram o controle da GVT, que foi adquirida pela Vivendi por cerca de R$ 8 bilhões. O negócio foi contestado na CVM (Comissão de Valores Mobiliários) e acabou em uma multa de R$ 150 milhões à Vivendi. Na sequência, a Telefónica foi à Justiça contra a Vivendi.

A Folha apurou que as negociações da Telefónica com a Vivendi se estendiam havia algumas semanas e se intensificaram devido ao avanço das conversas entre Vivendi e Telecom Italia em torno de uma fusão da GVT com a TIM.

Ainda segundo apurou a reportagem, alguns bancos de investimento foram contratados para um acordo entre italianos e franceses, mas ainda não havia uma negociação efetiva.

ESTRATÉGIA

Para alguns acionistas da Telecom Italia, a oferta da Telefónica seria uma "reação" e um "insulto", porque prejudicaria a TIM mais do que ajudaria a Telefónica a conter o bilionário mexicano Carlos Slim, dono da Claro.

Mas, na Telefónica, há motivos comerciais. Pessoas próximas às negociações dizem que a companhia quer se fortalecer fora de São Paulo na briga pelos clientes de alto poder aquisitivo -alvo para ofertas de TV, internet ultrarrápida e telefonia.

Por isso, seria vantajosa a compra da GVT -que está em mais de 150 cidades com 1,5 milhão de clientes de alto poder aquisitivo comprando banda larga de mais de 15 Mbps e pacotes de TV.

IMBRÓGLIO

A oferta pela GVT está condicionada à aprovação das autoridades competentes: Anatel (Agência Nacional de Telecomunicações) e Cade (Conselho Administrativo de Defesa Econômica).

No final do ano passado, o Cade aplicou uma multa de R$ 15 milhões contra a Telefónica por ter descumprido um acordo assinado com o órgão em 2010. Esse acordo previa que a Telefónica não ampliaria sua participação na Telecom Italia, dona da TIM.

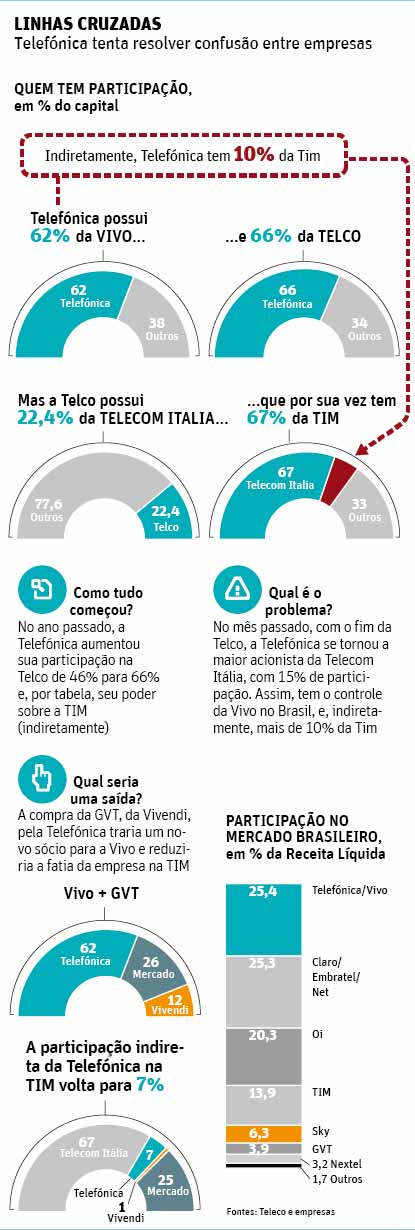

Naquele momento, a Telefónica detinha 46% de uma empresa chamada Telco, maior acionista da Telecom Italia, com 22,4% de participação. Na prática, isso significava que a Telefónica detinha, indiretamente, 7% da TIM. Como os espanhóis dividiam o controle da líder Vivo com a Portugal Telecom (PT), o Cade entendia que não havia riscos ao mercado.

Mas a Telefónica comprou a fatia da PT, assumindo o controle da Vivo, e, em setembro de 2013, ampliou sua participação na Telco a 66%, passando, indiretamente, a ter 10% da TIM.

Resultado: o Cade aplicou a multa e determinou que a Telefónica buscasse um sócio para a Vivo ou saísse da Telecom Italia.

Como antecipou a Folha, a Telefónica foi à Justiça para anular as decisões do Cade e, agora, com a nova oferta pela GVT, os espanhóis acreditam que poderão voltar ao Cade para resolver seus imbróglios societários.