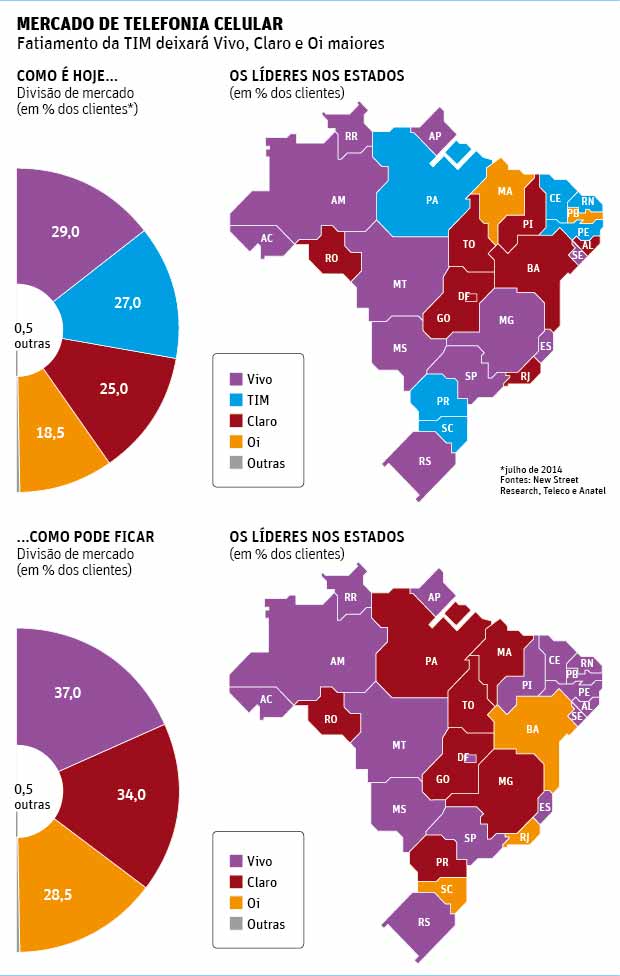

O BTG Pactual deu o primeiro passo no plano para comprar a TIM, segunda maior operadora do país, e em seguida fatiá-la entre as rivais Oi, Vivo e Claro –que havia algum tempo arquitetavam a operação.

O banco prepara uma oferta pelo controle da TIM à Telecom Italia. A matriz italiana comanda a tele no Brasil com 67% das ações, que valem cerca de R$ 18,5 bilhões. O restante dos papéis circula no mercado.

Nesta quarta (27), a Oi informou que entrou nesse negócio com o BTG, responsável pela oferta. O banco também está fechando a entrada da Claro e da Vivo. Motivo: nenhuma delas pode adquirir sozinha a TIM, por causa de restrições legais.

| Luciano Veronezi/Editoria de Arte/Folhapress | ||

|

Uma delas impede que a mesma operadora tenha duas licenças para a mesma localidade. Outra estabelece um teto de frequência por operadora, que seria estourado com a incorporação da TIM (frequência é como uma avenida no ar, por onde as teles fazem trafegar seus sinais).

Além disso, em muitos locais a concentração de clientes por operadora ultrapassará 50% –mesmo em um cenário considerado ideal por bancos contratados para fazer esse estudo.

Ou seja: a oferta, caso seja levada adiante e aprovada pela Telecom Italia, forçará a TIM a ser fatiada em três.

Segundo apurou a Folha, a "nova Oi" (fusão entre a Portugal Telecom e a Oi) venderá as operadoras da Portugal Telecom (PT) na África para levantar recursos. Estima-se que possam gerar R$ 4 bilhões (€ 1,2 bilhão).

Mas também podem "virar dinheiro" os cabos submarinos da Portugal Telecom, as torres de celular, prédios e ações de outras companhias.

Claro e Vivo já estariam capitalizadas e devem fechar acordo em breve.

QUEM PAGA

O BTG Pactual é o comissário desse negócio. Isso significa que ele é o responsável pela oferta e pelo pagamento –que será em dinheiro.

À medida que as teles forem vendendo seus ativos, pagam a conta para o BTG. No final, o banco sai de cena sem ter colocado dinheiro.

A oferta não interfere nos rumos da Telecom Italia, que, neste momento, está envolvida num outro negócio: a oferta ao grupo francês Vivendi pelo controle da brasileira GVT. Caso seja aceita, TIM e GVT serão fundidas.

A futura oferta do BTG Pactual independe do desenrolar dessa negociação.

Mas, com a GVT, será preciso mais tempo para finalizar a proposta.