-

-

Mercado

Tuesday, 30-Apr-2024 10:35:03 -03Com crédito mais maduro, chega a hora de uma segunda fase de reformas

TONI SCIARRETTA

DE SÃO PAULO03/11/2014 02h00

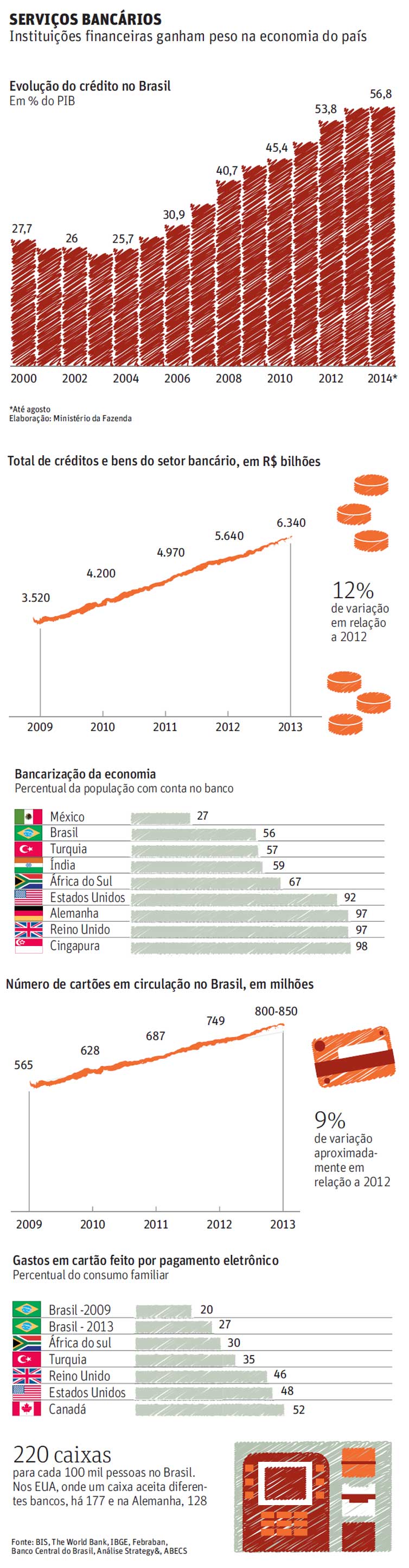

O boom do crédito que sustenta o consumo e trouxe 40 milhões de pessoas ao mercado de produtos e serviços bancários começou há dez anos com a aposta -dos bancos e do governo- em novas regras como o empréstimo consignado e a alienação de bens financiados.

O objetivo era aumentar a segurança dos empréstimos.

A aposta se repete em 2014, ano em que o crédito dá sinais de maturação, devendo crescer menos de 10% pela primeira vez desde 2004.

Agora, governo e bancos buscam uma segunda rodada de mudanças pontuais para facilitar a recuperação de carros financiados, desburocratizar o registro de imóveis e liberar o limite de empréstimo do consignado.

SISTEMA FINANCEIRO Alta no crédito aumenta busca por serviços

Transação bancária por celular é nova fronteira do atendimento bancário Setor financiará R$ 1,5 trilhão em obras e R$ 800 milhões em habitação Profissão de bancário passa de pai para filho; há poucas mulheres na chefia "Aprendemos dez anos atrás que pequenas reformas têm um grande impacto de eficiência e de produtividade que beneficia a todos", diz Marcos Lisboa, economista do Insper e ex-secretário de Política Econômica do Ministério da Fazenda à época das chamadas reformas microeconômicas do país.

"Infelizmente, ainda temos uma série de regras que procura preservar o direito do insolvente, de quem quebrou uma empresa, em detrimento do negócio, empregados, fornecedores e de todos que acreditaram nela."

Para Humberto Veiga, professor de direito bancário da UnB (Universidade de Brasília), o desafio do setor financeiro e do governo não é mais viabilizar empréstimos ao consumo, como no passado, mas criar um ambiente favorável para alongar os prazos dos empréstimos.

Para o consumidor pessoa física, trata-se do empréstimo imobiliário; para as empresas, do financiamento na expansão dos negócios e da infraestrutura de mobilidade urbana, saneamento, energia, petróleo etc.

TRANSPARÊNCIA

Maiores interessados em emprestar dinheiro com seguranças, os bancos tiveram um papel importante na formalização da economia brasileira e na adoção de princípios mínimos de transparência nas empresas.

A segurança e a comodidade dos cartões de débito e de crédito trouxeram para dentro dos bancos uma parte relevante do setor produtivo que girava na informalidade, usava dinheiro em espécie, não recolhia impostos e não tinha crédito na praça.

Hoje, 60% das transações financeiras passam pelos pagamentos eletrônicos, segundo a consultoria A.T. Kearney. Há dez anos, não passavam de 21%.

Desde então, o volume de empréstimos no país saltou de 25,7% para 56% do PIB (Produto Interno Bruto).

Apesar de concorrentes entre si, as instituições financeiras se organizaram para defender interesses comuns que, muitas vezes, confundiam-se com projetos estratégicos do país.

Foi o setor financeiro que patrocinou avanços na legislação brasileira para melhorar a estrutura de garantias dos empréstimos. A alienação de um bem financiado (carro, imóveis e máquinas) em nome do credor possibilitou, mais tarde, a popularização dos financiamentos de veículos e de imóveis.

Após a quebra da construtora Encol, que frustrou o sonho da casa própria de 40 mil famílias em 1999, os bancos correram para aprovar no Congresso a separação da contabilidade de cada empreendimento das operações da construtora -o chamado patrimônio. No caso, a quebra de um empreendimento não contamina o restante dos projetos em andamento.

A criação do crédito consignado em 2004, em que o desconto da prestação ocorre direto na folha de pagamento -portanto quase sem risco-, permitiu o boom dos empréstimos, mesmo com os juros tabelados inicialmente desaprovado pelos bancos.

NOVAS REFORMAS

Para Lisboa, o avanço nas regras passa por simplificar a estrutura de registros -processos lentos, custosos e ineficientes- e aprofundar o "diálogo com o Judiciário".

"É preciso ter um entendimento sobre quais são os objetivos das regras", afirma.

"Algumas decisões bem-intencionadas, com o objetivo de proteger o direito de uma pessoa, acabam inviabilizando o de muitas outras. Também há uma insegurança sobre a validade dos contratos. Há um entendimento de que renegociação de dívida é razoável que estimula os questionamentos."

[an error occurred while processing this directive]Editoria de Arte/Folhapress

Fale com a Redação - leitor@grupofolha.com.br

Problemas no aplicativo? - novasplataformas@grupofolha.com.brPublicidade -