A Petrobras pode voltar a emitir títulos de dívida no mercado brasileiro este ano. Se efetivamente ocorrer, a operação será a primeira desse tipo em 15 anos.

A possibilidade foi cogitada pelo diretor financeiro da empresa, Ivan Monteiro, durante a apresentação dos resultados da companhia nesta quarta-feira (22).

"A companhia vai priorizar alternativas [de captação] que não busca há algum tempo. Uma possibilidade é o mercado de renda fixa no Brasil, mas existem várias outras", disse Monteiro.

Segundo ele, o mercado brasileiro cresceu muito com oportunidades de recursos nos fundos de investimento e nos fundos de pensão.

Antes da crise provocada pelas investigações de corrupção da Operação Lava Jato, a Petrobras costumava se financiar no mercado internacional para obter taxas de juros mais baixas.

As empresas nacionais também reclamavam que não haveria crédito para todos se a estatal entrasse concorrendo no mercado brasileiro.

Com o caixa apertado, a Petrobras está fazendo um grande esforço para captar recursos e vender ativos. O objetivo é bancar o seu pesado plano de investimentos, que também deve ser reduzido.

CAIXA

O caixa da empresa é motivo de preocupação no mercado. Com a publicação do balanço nesta quarta-feira (22), depois de um adiamento de cinco meses, aumentam as chances de a Petrobras conseguir recursos.

A companhia terminou 2014 com US$ 26 bilhões em caixa, após investir US$ 35 bilhões e captar US$ 31 bilhões no mercado.

A estatal pretende fechar o ano de 2015 com um caixa de US$ 20 bilhões, com investimentos de US$ 29 bilhões e captações de US$ 13 bilhões.

A previsão anterior de caixa para este ano, feita ainda pela gestão Graça Foster, estava entre US$ 8 bilhões e US$ 12 bilhões, sem necessidade de mais endividamento.

| Editoria de arte/Folhapress | ||

|

||

Sob comando de Aldemir Bendine, ex-presidente do Banco do Brasil, a empresa decidiu retornar ao mercado para ter mais folga e já fechou captações este ano suficientes para cobrir sua previsão.

A estatal conseguiu empréstimos do banco de desenvolvimento chinês e de bancos nacionais, como Banco do Brasil, Caixa e Bradesco.

"Só o financiamento chinês resolve o nosso problema neste ano. A ordem agora é equacionar o caixa de 2016", disse Monteiro.

Para fechar as contas, a Petrobras também informou que pretende vender US$ 3 bilhões em patrimônio este ano e outros US$ 10 bilhões em 2016.

Segundo apurou a Folha, estão sendo oferecidos ao mercado fatias de campos de petróleo e a participação da estatal em distribuidoras de gás, termelétricas e postos de gasolina no exterior.

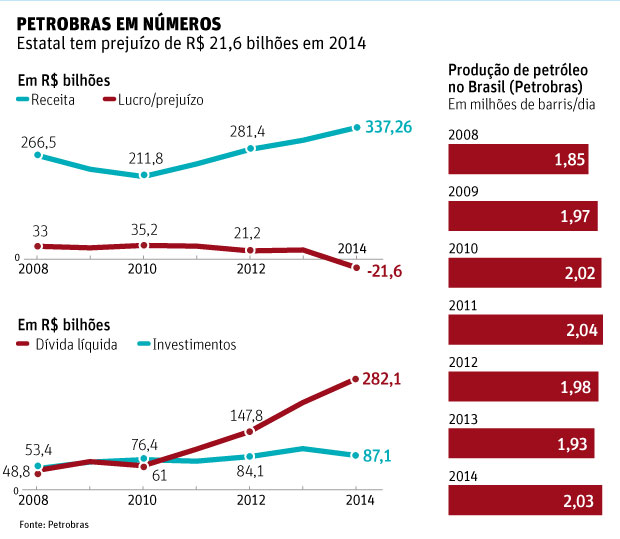

A Petrobras precisa reduzir a sua relação entre caixa e endividamento para níveis mais saudáveis. No ano passado, a dívida total da companhia chegou a R$ 351 bilhões, um aumento de 31%.

A depreciação do real teve forte impacto na dívida, porque boa parte das obrigações da Petrobras está em dólar.

A receita líquida da companhia chegou a R$ 337,3 bilhões, um aumento de 11% na comparação com o ano anterior.

O reajuste dos preços da gasolina e do diesel, autorizados pelo governo após meses de resistência para não elevar a inflação, ajudaram a empresa.