-

-

Mercado

Monday, 06-May-2024 20:53:58 -03Odebrecht sofre para vender ativos e tem de refazer seu planejamento

RENATA AGOSTINI

RAQUEL LANDIM

DE SÃO PAULO19/02/2017 02h00

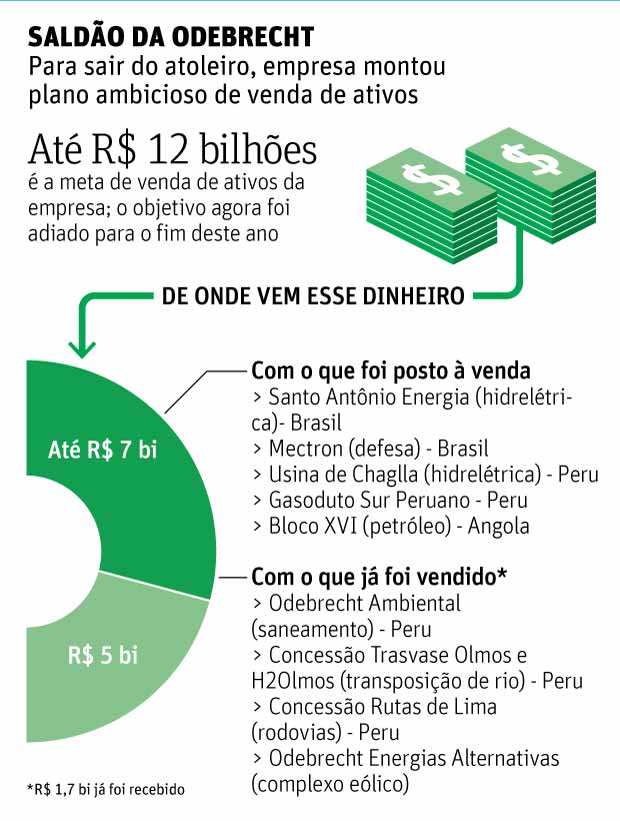

A venda de ativos da Odebrecht, iniciada pelo grupo baiano em 2015 como parte de seu processo de reestruturação, está andando mais devagar do que seus executivos imaginavam e deve atrasar pelo menos seis meses.

Até o momento, dos R$ 5 bilhões em vendas acordadas, só R$ 1,7 bilhão entrou de fato no caixa do grupo —a esta altura, a Odebrecht esperava já ter conseguido passar à frente ao menos R$ 7 bilhões.

O plano antes anunciado pela companhia era levantar R$ 12 bilhões com a venda de parte de seus projetos até a metade deste ano. Agora, contudo, executivos do alto escalão da companhia admitem que só devem alcançar o objetivo no fim de 2017. Já falam também em conseguir de R$ 11 bilhões a R$ 12 bilhões.

O grupo baiano precisa do dinheiro para quitar dívidas com credores num momento em que enfrenta uma crise de reputação em decorrência da Lava Jato e queda de receitas.

O atraso nas vendas deve-se, em parte, à divulgação dos termos do acordo fechado pela construtora com autoridades de EUA, Brasil e Suíça.

Os americanos tornaram públicas ilegalidades confessadas pela companhia, o que fez pipocar denúncias em outros países nos quais a Odebrecht tem operação. Com isso, ficou mais difícil concluir acordos e levantar crédito.

No Peru, onde a Odebrecht ainda negocia com o governo, a concessão de um gasoduto teve de ser devolvida após o consórcio do qual o grupo baiano faz parte não conseguir levantar o financiamento de longo prazo com bancos. O grupo negociava sua fatia no projeto e chegou a ter conversas com a Brookfield, que arrematou outros projetos do conglomerado.

Mas, com a devolução da concessão, terá de esperar pelo resultado de um leilão que será promovido pelo governo peruano —a Odebrecht e seus sócios serão remunerados com o dinheiro pago pelo novo concessionário.

ESPERA

A venda de 70% da empresa de saneamento Odebrecht Ambiental, acertada em outubro, renderá R$ 2,8 bilhões, mas a operação só deve ser concluída em março, segundo executivos a par das negociações ouvidos pela Folha.

Por enquanto, a companhia ainda opera dentro da própria Odebrecht.

As novas metas estabelecidas pelo grupo baiano também decorrem da dificuldade em encontrar interessados e chegar a um acordo de preço para alguns dos ativos.

A hidrelétrica de Chaglla, no Peru, precisou receber investimentos do grupo para ser oferecida no mercado e está desde 2015 à venda.

A Mectron, fabricante de mísseis, mostrou-se mais complicada de vender do que o inicialmente previsto. Sem candidato a levar uma fatia da empresa, o plano passou a ser desmembrá-la, negociando seus projetos separadamente.

Apesar dos percalços, há conversas em andamento para negócios de peso, como a fatia da Odebrecht na Santo Antônio Energia, responsável pela hidrelétrica de mesmo nome no Brasil.

Na lista de ativos em negociação, estão ainda um bloco de petróleo e uma mina de diamantes em Angola.

Fale com a Redação - leitor@grupofolha.com.br

Problemas no aplicativo? - novasplataformas@grupofolha.com.brPublicidade -